工业自动化

2023-10-25

印度如何实现雄心勃勃的储能计划?

Shirly Zhu

Shirly一直专注于制造业领域的市场研究,行业涉猎广泛,涵盖新能源、化工、工业自动化、海事、汽车等行业的全球及本地化调研项目,积累超10年的一手及二手信息调研、数据及行业分析经验。

2021年第26届联合国气候变化大会(COP26)中,印度提出自主减排目标,将在2030年实现可再生能源满足全国能源需求的50%,并致力于在2070年实现净零排放目标。据国际可再生能源机构(IRENA)统计,截至2022年印度可再生能源发电累计装机容量超160GW。其中风电、光伏累计发电装机量分别接近42GW和63GW。可再生能源高速发展,为印度储能市场的发展提供巨大潜力。

雄心勃勃的新能源规划

2023年,印度中央电力局(CEA)发布了最新的国家电力计划(National Electricity Plan 2022-2032),明确提出可再生能源累计装机量预计将达到336.6GW(2026-27年)、596.3GW(2031-32年)。其中,2026-27年,预计风光装机规模分别达72.9GW、185.6GW;并且到2031-32年期间,分别达到121.9GW和364.6GW。

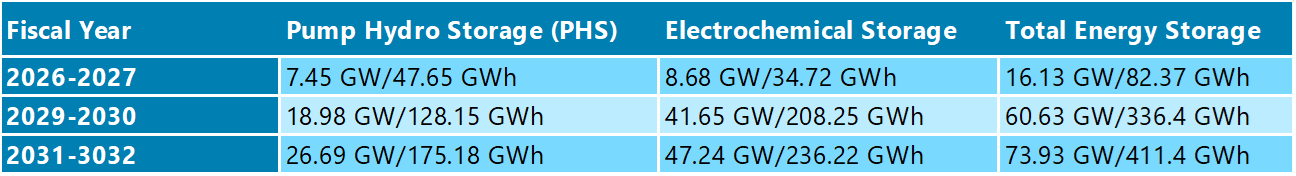

基于用电需求,CEA预测未来储能需求在2026-27年达到16.13GW/82.37GWh,2031-2032年达到73.93GW/411.4GWh。值得一提的是,该预测较CEA之前测算的2030年27GW/108GWh的储能需求有明显提高,也高于印度储能协会IESA Vision 2030中预测的160GWh电网规模储能需求。

印度中央电力局预测储能需求

利好政策助力储能部署

从政策端来看,印度中央政府近两年来推出一系列政策储能相关政策,促进市场发展。

- 财政补贴: 2023年2月,印度财政部发布的2023-2024财年联邦预算中把“绿色增长”(Green Growth)作为七大优先事项之一,重申了储能在达成印度的零碳排放能源目标的重要作用。2023年9月,印度政府批准可行性缺口资金计划(Viability Gap Funding, VGF),该计划以竞争性招标的形式,为中标者提供储能项目部署成本40%的补贴,旨在降低消费者和印度配电公司的电池储能部署成本。印度政府拨款支持约4GWh电池储能系统,其中85%以上的储能容量将提供给配电公司,并且要求中标的储能项目必须在18~24个月内上线运营。

- 融资支持: 2022年2月,印度财政部发布的2022-2023财年联邦预算报告中将储能技术及数据中心列为基础设施资产,储能项目将有资格获得基础设施贷款,促进其信贷融资。

- 购买义务: 近些年来,印度政府通过可再生能源购买义务、绿色输电走廊、储能义务等多措并举,促进可再生能源的发展与消纳。2022年7月,电力局发布政策文件将储能纳入购买义务范围。储能义务规定,2023~2024财年期间,通过储能利用的太阳能和/或风能电量占总用电量的1%,并且逐年上升,到2029~2030财年提升至4%。当每年采购和存储的能源中至少有85%来自可再生能源时,即可认为完成了储能义务指标。

- 本土产业链发展:作为新型电化学储能的核心零部件之一,印度政府在2021年批准扩大生产关联激励计划(Production Linked Inventive, *PLI),把 “国家先进化学电池(ACC)”纳入在内,以1,810亿卢比预算,实现50GWh先进化学电池的产能,以激励印度本土规模化电池制造能力,提高在全球市场的竞争力。到2022年7月,该计划收到10家公司的投标,Reliance New Energy Limited, Ola Electric Mobility Private Limited and Rajesh Exports Limited 三家公司中标。

PLI计划:2020年印度政府推出的鼓励境内外投资者到国内设厂制造的计划,该计划起初只应用于3个行业,目前发展到14个行业 – 汽车和汽车零部件、电子和IT硬件、电信、医药、太阳能组件、金属和矿业、纺织品和服装、白色家电、无人机、先进化学电池。政府还计划将PLI应用于其他生产部门。

政府采用财政补贴、信贷支持、采购义务等组合措施促进储能发展。此外, 2023年8月,印度政府电力部门(Ministry of India Ministry of Power)发布了促进储能系统发展的综合框架(National Framework for Promoting Energy Storage Systems),旨在创建一个促进储能项目开发部署的生态系统。

新型储能部署仍处于起步阶段

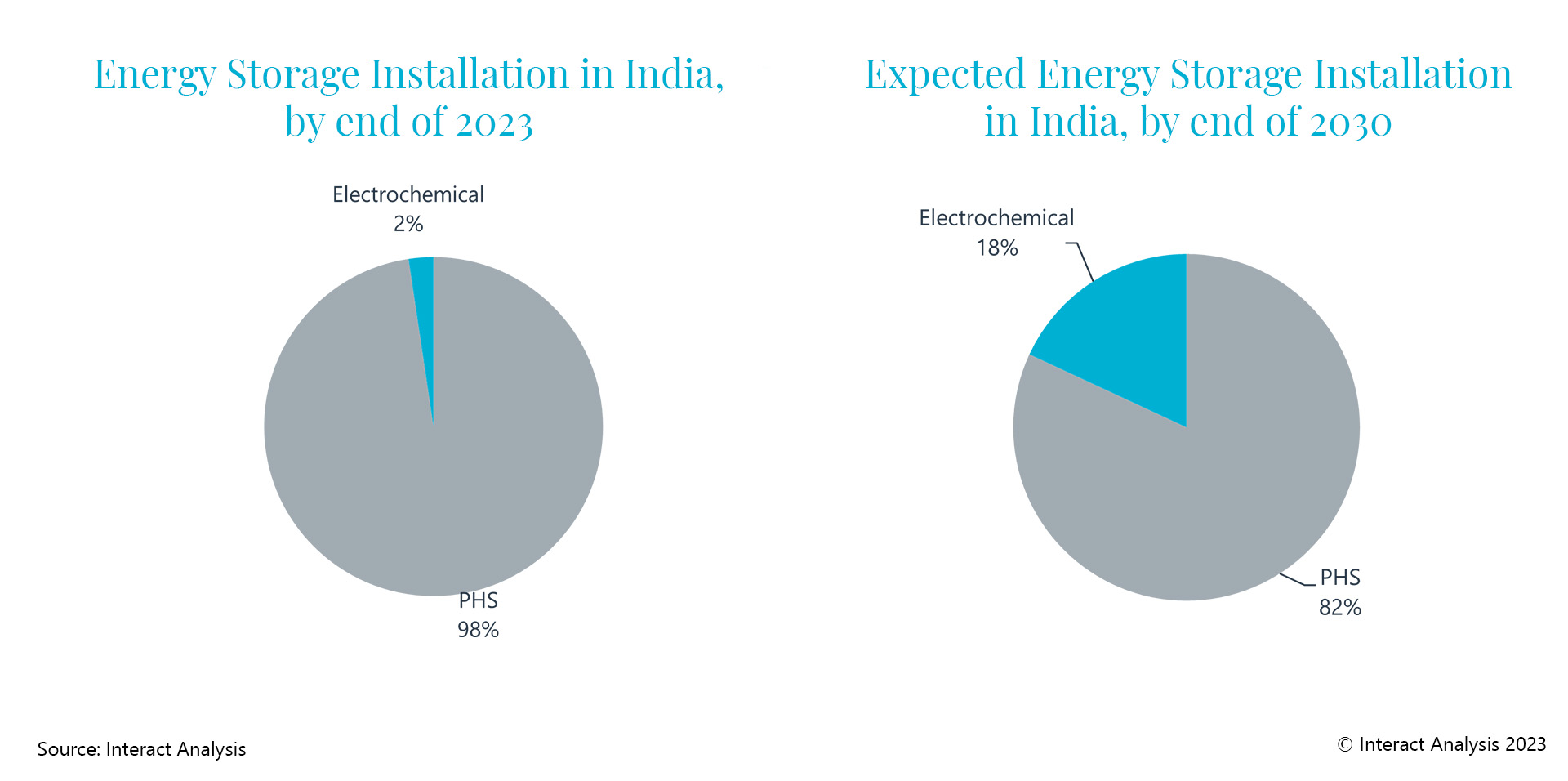

据Interact Analysis储能项目不完全统计,到2023底,印度储能投运规模预计约6 GW ,其中绝大部分为抽水蓄能项目,近5.8GW,电化学储能项目约140MW。

印度早在1988年开始有较大型抽水蓄能项目投运(泰米尔纳德邦-Kadamparai 400MW抽水蓄能水电站),但后续增长停滞,直至2000年左右陆续有新增项目投运。据统计,2000-2023年期间,印度新增7个抽水蓄能项目,共计5.6GW。

电化学储能项目最早在2012年进入市场,含铅酸电池、钒液流电池、超级电容等不同电化学储能项目(如:拉贾斯坦邦-Gram Power Khareda Lakshmipura Microgrid 40KW铅酸电池储能;中央邦-Sun-carrier Omega Net Zero Building 45 KW钒液流电池储能)。

目前印度储能部署仍在早期起步阶段,装机规模有限。在新能源装机量不断提升、储能支持政策等多重因素驱动下,未来印度储能项目有望加速发展落地。据不完全统计,印度待投运储能项目(含处于规划、招标、建设中项目)规模达35.6GW,其中,电化学储能项目约6.4GW,抽水蓄能项目超29GW。需要说明的是,部分项目为公布的意向开发项目,处于很早期阶段,实际落地情况存在不确定性。从现阶段的项目部署看,待投运的抽水蓄能项目规模高于电化学储能,不及CEA最新国家电力计划中提到的储能需求预测,但电化学储能项目占比不断提升。

截至2023年9月统计,印度规划及在建的抽水蓄能项目有27个,超29GW。从地域分布看,安得拉邦有12个待投运的抽水蓄能项目,约12.2GW。CEA发布的报告显示其在印度全国各地明确了超96GW 的抽水蓄能潜力,未来或将有更多抽水蓄能项目宣布立项建设。

相较于抽水蓄能,6.4GW的电化学储能规划/在建项目分布更为分散,其中古吉拉特邦的1GW规模最大,拉贾斯坦邦以750MW的规模居次席。值得一提的是,有3.6GW电化学储能项目为处于早期意向阶段,具体部署地区与开发商尚未确定。

利好政策催化电网级大型电化学储能项目涌现。2020年以前,新型电化学储能项目部署零散,多为小型工商业储能应用,仅个别新能源配储能项目。在储能政策的推动下,大批“国家队”企业入场批量布局大型储能项目,Solar Energy Corporation of India (SECI)、NTPC等接连发布招标项目。拉贾斯坦邦的750MW的规划储能项目中,500MW为SECI独立电化学储能项目。大型新能源配储(电源侧)及电网侧项目将继续成为电化学储能项目部署的主力场景。

此外,印度也部署了小规模的氢储能示范项目。2023年初,印度议会通过的国家绿氢使命计划(National Green Hydrogen Mission),提出预计到2030年建立500万吨/年的绿氢产能,并增加125GW相关可再生能源的产能。

写在最后

在政府相关政策的指引下,印度储能项目部署在近两年逐步进入高速发展,但与CEA预计的2031-32年达到73.93GW/411.4GWh的储能需求仍有相当距离。未来印度储能政策及项目部署或将不断推出,我们将持续保持关注。

了解储能市场的更多,欢迎联系首席分析师Shirly Zhu.