商用车

2024-05-06

全球氢能车辆市场正 “弃乘从商”?

Shirly Zhu

Shirly一直专注于制造业领域的市场研究,行业涉猎广泛,涵盖新能源、化工、工业自动化、海事、汽车等行业的全球及本地化调研项目,积累超10年的一手及二手信息调研、数据及行业分析经验。

长期以来,全球氢能道路交通应用市场以乘用车为主导。除中国一直重点布局商用车领域之外,日本、韩国、德国、美国加州等重点市场都以乘用车为发展主轴。

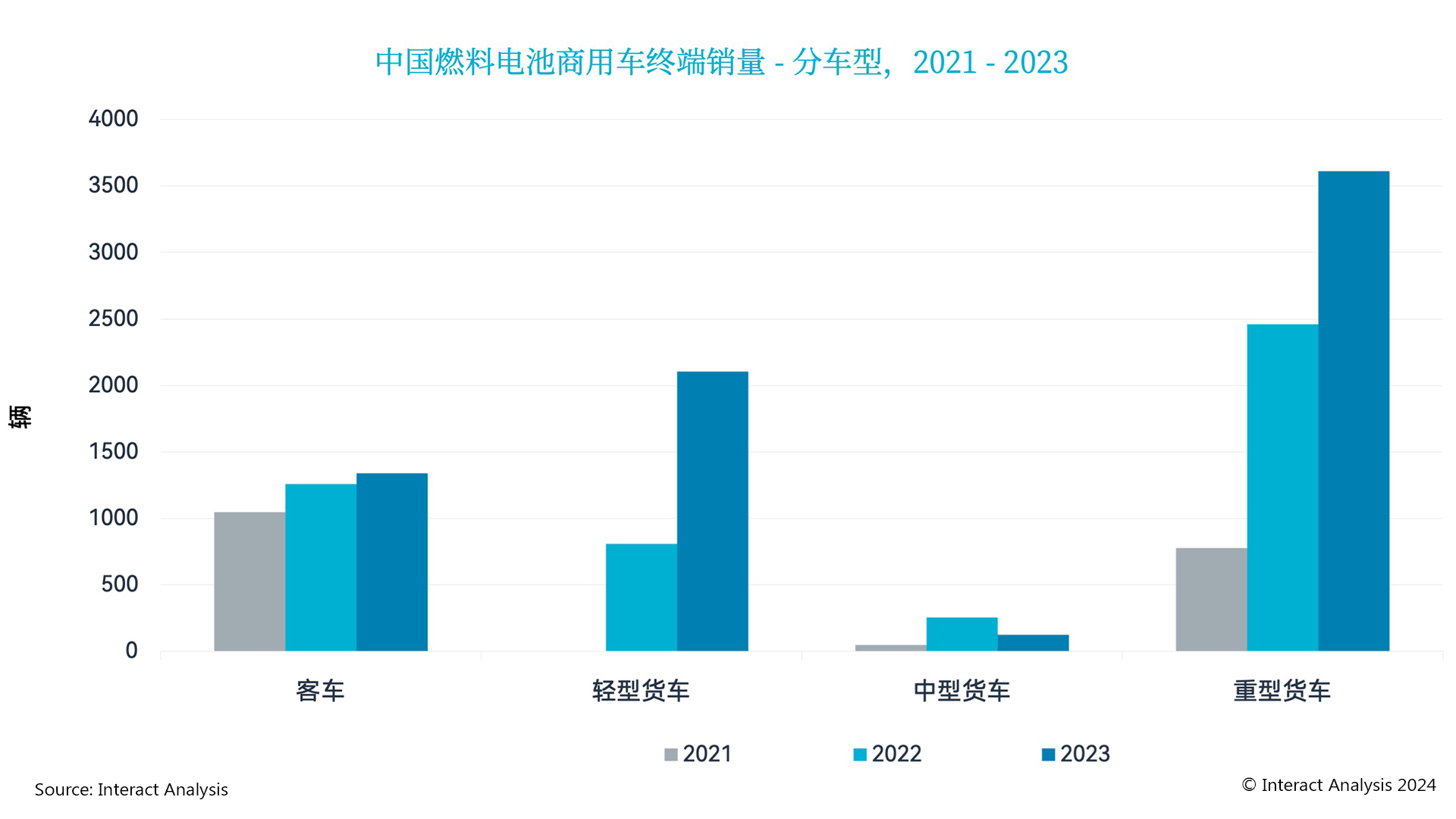

2023年,我国燃料电池车辆终端销量成绩抢眼,已跃居成为全球最大市场,其中商用车销量占比高达92%。反观日本、韩国和美国市场,受补贴力度缩减或退坡、氢气价格高昂等多重因素拖累,燃料电池乘用车市场表现低迷,与此同时,氢能商用车辆正逐渐受到更多关注。

从Interact Analysis追踪重点氢能市场的相关动态来看,氢能车辆“重乘轻商”的格局似乎正在悄然改变:市场风向是否正全面从乘用车转向商用车?

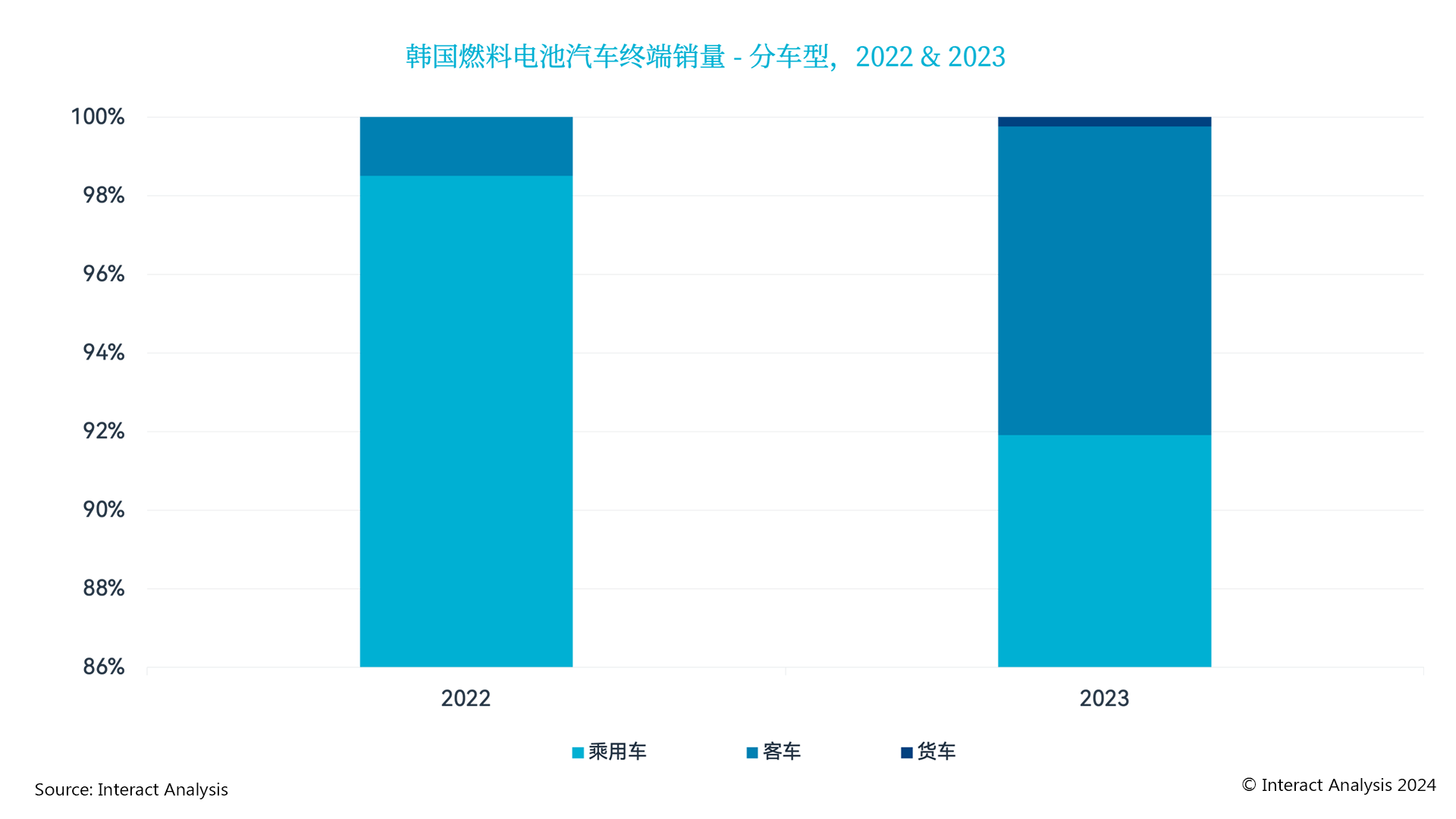

韩国

在2023年被中国超越前,韩国一直稳居全球最大氢能车辆市场的地位,且以乘用车为主。数据显示,韩国燃料电池车终端销量在2022年创历史新高后 (1,0525辆),2023年 “腰斩”至4,554辆。然而, 2023年韩国燃料电池商用车销量同比大增近1.5倍到381辆。

从加氢站看,乘用车加氢站建设与运营也颇为沉寂。作为韩国最大的乘用车加氢站运营商,HYNET目前运营全国45座加氢站,但自2019年成立以来,HYNET一直处于亏损状态,并在今年年初因资金链断裂而陷入财务困境。2023年全国加氢站更是因为加氢价格大幅上涨而一度大面积关停。在韩国政府对氢能车辆补贴缩减的情况下,乘用车加氢站的发展面临着更大阻力;与此相对地,商用车加氢站建设颇有起色。

商用车加氢站目标颇具雄心。到2025年,韩国计划在全国范围内建成35座商用车加氢站,2035年建成160座,2040年建成300座。这一雄心勃勃的规划出自于KOHYGEN,一个成立于2021年由韩国政府、地方自治团体以及能源巨头联手打造的,专注于商用车加氢站建设的实体。目前,KOHYGEN的加氢站计划已取得进展:截至2023年底,4座加氢站已投入运营,另有19座在建设中。

现代拓展氢能交通多元应用。现代集团,作为氢燃料电池乘用车双巨头之一,公众对其在“氢能”领域的认知,大多始于2018年现代推出的氢能乘用车Nexo。但其实早在20年前,现代就已经开始在氢能商用车领域的探索,并逐渐从整车向上游零部件拓展。

- 2005年,现代推出首款燃料电池客车(搭载160kW燃料电池系统,续航里程380公里),在2006年德国世界杯期间作为官方交通接驳车辆投入使用。

- 2020年,现代与H2 Energy合资成立的Hyundai Hydrogen Mobility宣布量产现代H2 Xcient 重型货车,并计划到2025年在瑞士部署1,600辆此款车型。

- 2023年6月,现代集团首个海外燃料电池系统工厂——HTWO广州——在广州竣工。12月,现代交付500台搭载HTWO广州燃料电池系统的燃料电池商用车,除氢燃料电池物流车外,同时涵盖冷藏车、清扫车、公交车等多个细分应用场景。

- 2024年2月,现代收购现代摩比斯的氢燃料电池及加氢系统等业务,继续深入布局氢能产业零部件供应链,以更高效拓展其在其他氢能交通领域的业务。

从前瞻性布局,到实现商业化,细分应用探索,再到对氢能产业链的延伸,现代汽车持续在氢能商用车领域投入。韩国政府的支持也开始向氢能商用车领域(特别是客车)倾斜,预计韩国氢燃料电池商用车的销量占比仍将继续提升。

日本

与韩国类似,作为全球燃料电池乘用车双巨头之一的丰田的大本营,日本市场一直以燃料电池乘用车为主导。在电动乘用车浪潮的冲击、加氢基础设施不完善、购置与使用成本高等因素影响,日本燃料电池乘用车销量也陷入瓶颈:根据日本汽车经销商协会(JADA)的数据,过去两年日本燃料电池车销量大幅下降83%,从2021年的2,464辆跌至2023年的422辆。与此同时,重点车企纷纷加码氢能商用车,推进氢燃料电池在更多场景的应用。

氢能重型车成车企破局希望。2023年5月,丰田与日野共同开发的日本首台燃料电池重卡开始上路示范运营;10月,五十铃表示将于2020年代末与丰田共同量产燃料电池轻型卡车,并将价格降至与电动卡车相同水平;12月,五十铃和本田开始在公共道路上示范驾驶燃料电池重卡(GIGA FUEL CELL truck),并计划在2027年实现量产。

日本政府在氢能领域一直雄心勃勃:政府计划到2030年,氢燃料电池汽车数量将达80万台(2019年发布的《The Strategic Roadmap for Hydrogen and Fuel Cells》,在2021年政府发布的《Green Growth Strategies》中未提及氢能车辆目标,而是强调了氢气供应与价格下降,以及通过示范项目推动燃料电池卡车商业化),截止到2023年,这一数字仅为8,000辆。当前,纯电动乘用车市场已趋近成熟,加氢设施的缺乏、购置及使用成本的高等短期内难以解决的困境显著削弱了燃料电池乘用车的发展后劲。无论是车企试图在纯电中突围,还是政府实现“80万台”这一目标,大力拓宽氢能应用领域变得愈发迫切。

欧洲

燃料电池乘用车市场停滞不前的还有欧洲。近年来,因需求不足、运营亏损、技术缺陷等因素,以轻型车辆为主的加氢站运营频频遭受打击。2022年10月,壳牌关停其在英国的三个加氢站。2023年,英国主要加氢站运营商之一Motive Fuels也关停其在伦敦的两座加氢站,目前只剩下1座在运营;丹麦唯一一家对公众运营加氢站的企业Everfuel关闭了丹麦境内5座加氢站。

氢能重型车受关注。政策法规和产业链玩家似乎已经展现出对氢能重型车的偏好。2023年7月,欧盟通过了AFIR(Alternative fuels infrastructure)法案,旨在推进包括加氢站在内的多类型替代燃料加注基础设施的建设。该法案规定,从2030年起,必须在欧盟所有城市节点以及TEN-T(全欧交通网络)核心道路的每200公里处部署一个能同时为汽车及货车服务的加氢站。响应此政策,Everfuel在关闭丹麦所有轻型车加氢站后,表示将根据AFIR继续为重型货车和大型车队建设加氢站。

与此同时,寻求绿色转型的欧洲传统石化巨头也在推进重型车加氢站网络的部署。今年年初,液化空气集团和道达尔能源宣布组建合资公司TEAL Mobility,计划未来10年在欧洲建设超100个服务重型车辆的加氢站。壳牌在关停轻型车辆加氢站的同时也表示将寻求更大的场地以建设大型商用车加氢站。

美国

加州是美国氢能交通的主阵地,同样以发展氢能乘用车为主,也是丰田Mirai和现代Nexo在美国唯一的销售市场。尽管2023年销量同比增长10%,但仍低于2021年销售水平。2023年,加州地区多座加氢站的关停、氢气价格的大涨,也使得这两款乘用车的销售承压,氢能乘用车市场形势低迷。

氢能“乘”“商”冰火两重天。乘用车加氢站的“关停潮”仍在继续,商用车布局却逐渐明朗。2024年初,壳牌宣布关停在加州所有轻型车加氢站,但仍将继续重型货车的加氢业务。与此同时,燃料电池商用车正步入商业化正轨。2023年,Nikola和Hyzon Motors分别商业化交付了35辆和19辆燃料电池重卡。加氢站方面,2024年2月,Nikola子品牌HYLA投运了首座移动式重型车辆加氢站,并计划在2024年再部署9座。

氢能卡车助力“零排放”目标。从政策来看,加州政府对实现“零排放”的加速推进将为燃料电池卡车创造更多机会。加州空气资源委员会(CARB)出台的系列规定,要求从2024年开始所有在加州港口运营的卡车公司只允许购买零排放卡车,并且到2035年实现全车队100%零排放的目标。考虑到燃料电池卡车在加注时间和续航里程方面所具备的优势,以及港口对车辆载货能力和工作效率的高标准要求,该政策有望大力推动燃料电池卡车在港口车队的应用。

燃料电池重卡也开始走向中长途跨区域运输。政策方面,2023年12月,《共建中国氢能高速行动倡议》发布,倡议加快构建以京津冀、上海、广东、郑州和河北五城示范群为基础的氢能高速网络建设,包括对高速加氢站、高速通行费等的补贴减免等支持措施。今年2月,山东省率先发布文件,对氢能车辆暂免收取高速公路通行费,并计划于3月1日开始试行2年。实际交付运营方面,去年年末及今年初,京东物流分批次采购了燃料电池重卡,用于城市仓与仓之间的摆渡、传站业务以及京津冀地区的中长途运输。

在利好政策的激励和产业链协同发展下,中国氢能商用车正在对应用场景进行更精细化的探索。从物流到冷链物流,封闭短驳运输到开放中长途物流,氢能商用车正从车型和场景两端同步推进,寻求最适配的选择。

写在最后

从产业发展的角度来说,我们并不认为是乘用车、商用车在燃料电池领域中一决胜负,而是燃料电池技术在摸索最适合其发展的应用场景。事实上,除了本文重点探讨的道路车辆之外,近两年燃料电池在铁路、航运、固定式发电等应用领域及相关配套设备中均取得显著突破。一种技术必然要经历多元化的探索和历练,才能找到最适配的应用场景和商业模式,产业也只有在经历不断的尝试、反思、改进、创新之后,才能真正走向成熟!

获取更多资讯,欢迎查看报告样本《加氢站》