商用车

2024-05-29

英国工程机械市场正面临挑战

Alexander Jones

Alexander拥有天体物理学博士学位,具备出色的分析和建模能力。他负责支持工业自动化领域的研究,专注于运动控制和智能输送。

作为Interact Analysis最新推出的《全球建筑业景气度指数》的第二篇市场洞见,这篇文章将重点探讨英国建筑行业现状和未来展望,及其对工程机械市场的影响。

尽管英国经济呈现出一丝复苏之光,但2024年英国建筑业的前景仍旧不容乐观。当前,通货膨胀仍高于英格兰银行设定的目标,我们预计货币政策委员会在短期内不会决定降低利率。高企的利率导致抵押贷款成本居高不下,新建筑项目的成本也随之攀升,从而降低个人购房以及企业贷款建设的意愿,导致住宅和非住宅建筑项目的发展速度放缓(尽管维修和维护市场表现良好)。建筑业的低迷也对工程机械的销售带来连锁负面反应,我们预计只有到今年年底,经济状况或许有所改善,新的建筑投资有起色时,工程机械销售才会有所回升。

英国经济情况

英国在2024年第一季度的国内生产总值(GDP)较前一季度实现了0.6%的增长,这主要得益于通货膨胀的下降,使得人均实际可支配收入提升。

截至2024年4月的过去12个月里,包含自住房屋成本的消费者价格指数(CPIH)同比上升3.0%,环比下降0.8%。然而,服务行业的CPIH年增长率仍高达6.0%。鉴于金融和零售服务在英国经济中占有重要比重,与去年同期相比,价格仍在持续上涨。

基于此现状,目前设定在5.25%的银行利率短期内不太可能被下调,甚至可能要等到年末才会有所调整。英格兰银行的当务之急是将通货膨胀控制在目标范围内,理想情况下,尽可能接近2%的目标值。

建筑业产值

2024年3月,英国建筑业产值为1516亿英镑,环比微降0.4%,同比下降了2.2%(已考虑季节性和价格变动因素)。在过去六个月中,建筑业产值有五个月较前一个月出现下降,释放的信号不容乐观。

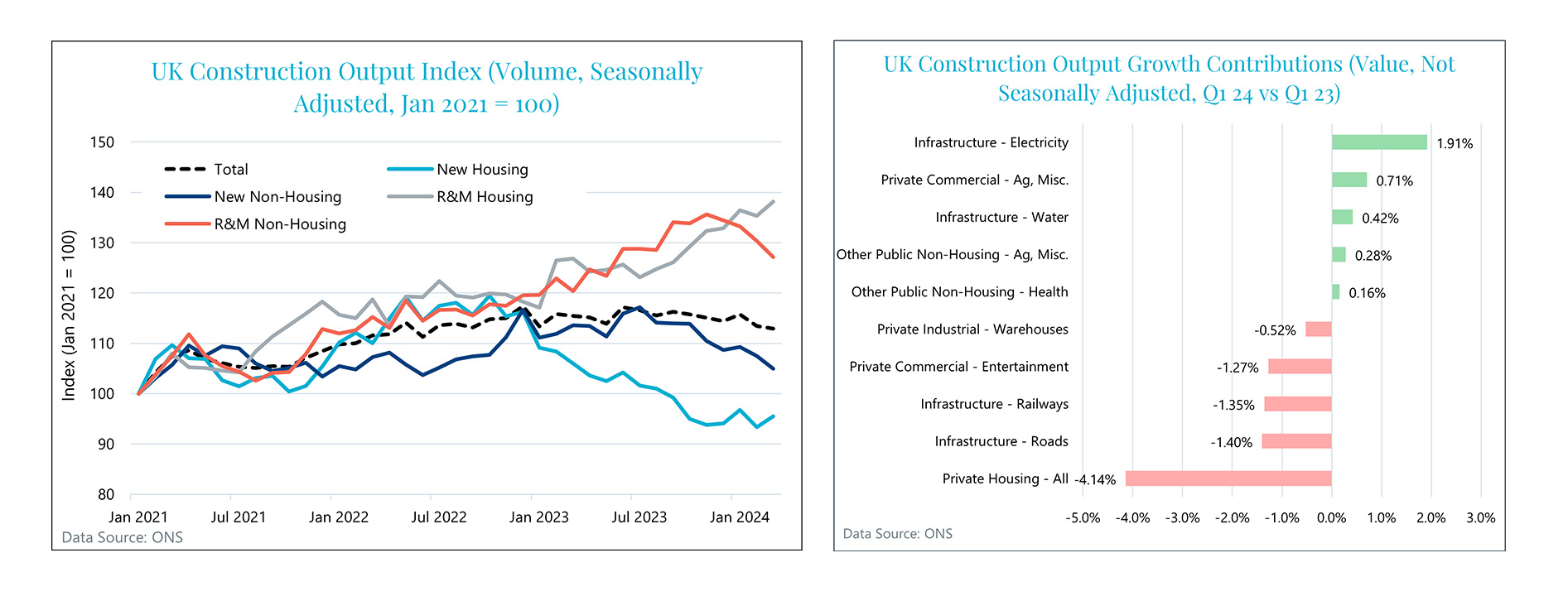

当我们按照工程类型(新工程或维修与保养)和建筑用途(住宅或非住宅)对建筑业进行细分时,可以发现维修与保养的表现优于新工程,年增长率分别为+7.3%和-8.5%。在住宅领域,新建住宅产值同比下滑了10%,但环比却增长了2.3%。这可能部分归咎于过去几个月的降雨频繁,影响了工程进度,从而导致了产值的下降。

维修与保养的稳健发展对工程机械市场的实际影响有限——真正能够显著推动工程机械市场增长的是新建设项目,尤其是住宅建设项目,需要购买或租赁挖掘机和其他大型土方设备。2023年第四季度,英国新开工的住宅数量与前一年同期相比下降了超过40%,从39,040套减少到23,360套。展望未来,2024年第一季度的新订单量(即计划中的项目)与2023年第四季度相比增长了16%,其中新建住宅下降了4.5%,而其他建筑工程则增长了25%。然而,鉴于新建住宅是工程机械市场的主要驱动力,预计2024年英国工程机械销售量将较2023年有所下降。

在深入分析对建筑产值增长贡献最大的行业时,对比2023年第一季度与2024年第一季度的数据,我们发现电力基础设施行业对增长的贡献最为显著,增幅达到了1.91%。相比之下,私人住宅行业却呈现出了最大的负面影响,下降了4.14%。此外,道路(-1.40%)和铁路(-1.35%)基础设施行业也陷入低迷。鉴于此,为了提升今年的业绩表现,建筑设备租赁公司可能需要调整策略,更多地投入到那些表现较好的行业,同时审慎评估,减少对私人住宅以及其它表现不佳领域的依赖。

左图:新建住宅表现不佳,而维修与保养业务却表现良好。

右图:电力基础设施对建筑产值增长贡献最大;私人住宅情况最差。

数据来源:英国国家统计局(ONS)

建筑材料

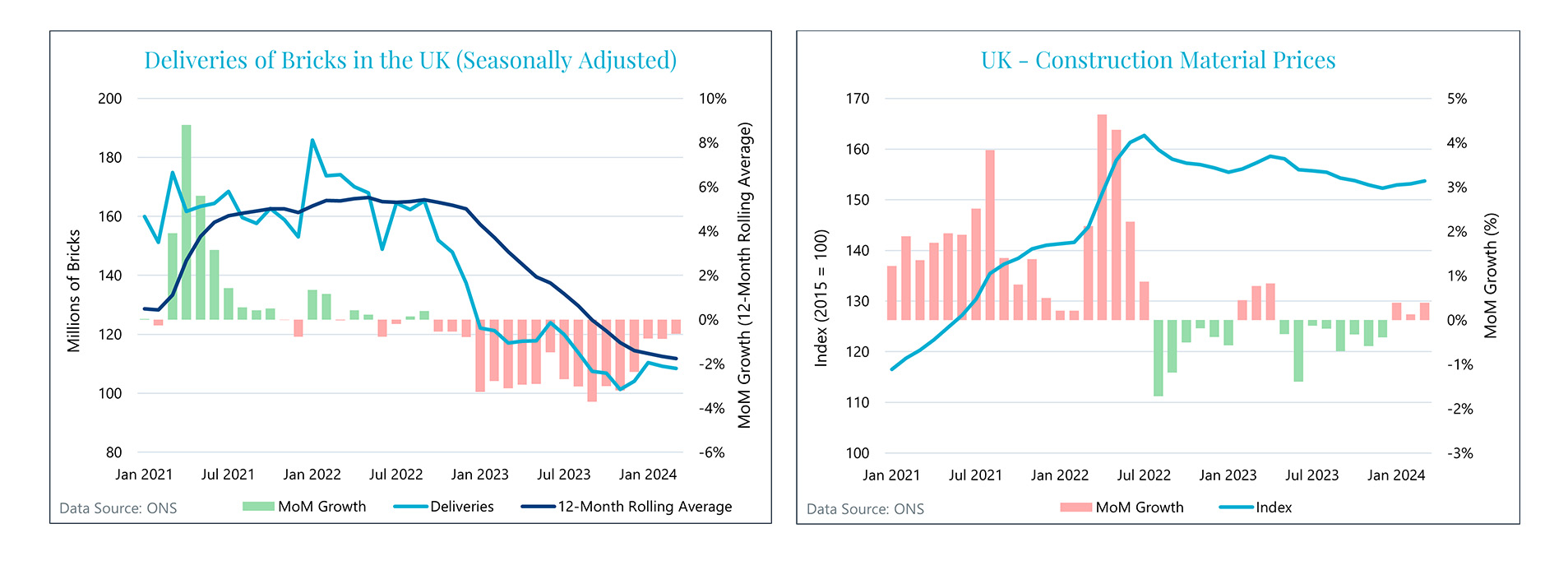

砖块的月度供应量是预测新住宅建设趋势的关键先行指标。通过分析过去12个月的滚动平均值,我们注意到自2022年10月起至2024年3月,砖块的月供应量持续呈现逐月下降的态势,这一持续下降周期已超过一年半。沙子、砾石等其他建筑材料的供应情况也呈现出类似的下降态势。不过,12个月滚动平均值的走向似乎表明,砖块供应量可能已经接近底部。在通胀率进一步降低的预期下,如果利率也随之下调,那么预计到今年年底,住宅建设活动或将逐步回暖。

与众多行业相似,建筑材料也经历了正常的价格上涨。审视涵盖各类工程的建筑材料价格指数,我们发现过去三个月建材价格连续攀升——从2023年12月到2024年3月,价格上升了0.9%。虽然当前价格略低于2022年7月的高点,但与疫情前相比,仍然明显处于较高水平。

建材价格的飙升对建筑业构成了巨大的经济压力,不仅大幅削减了企业的利润空间,还严重影响了企业现金流的稳定性。这种成本的急剧上升已成为建筑业破产率激增的一个重要原因。在2024年3月,单月内就有310家建筑企业走向破产;而在过去12个月中,破产企业数量高达4274家,这在英国所有主要行业中是最为严峻的。

除了成本上升,长期的劳动力短缺、以及企业承接了超出自身管理或资源配置能力的项目使得无法履行合同,也是导致大批企业破产的因素。在这样的市场竞争中,企业为了生存,必须谨慎地做出资本配置的决策。他们可能会选择推迟购买或租赁新设备,以缓解经营压力。此外,一些企业可能会改变原有的采购策略,放弃他们偏好的品牌,转而寻求成本效益更高的设备,这种策略的转变有可能重塑市场的竞争格局。

左图:自2022年年中以来,砖块交付量持续下降。

右图:与疫情前相比,建材价格仍然保持在较高水平。

数据来源:英国国家统计局(ONS

建筑业对英国工程机械市场影响几何?

当前的建筑业形势将对英国工程机械市场有怎样的影响呢?我们以两家比较有代表性的厂商业绩举例说明。

Finning(芬宁)是一家向租赁公司和大型承包商供应设备的工程机械代理商,该公司宣布在英国和爱尔兰的第一季度净收入同比增长了3%。这一增长主要得益于二手设备销售的显著提升,其销量几乎翻了一倍,而新设备的销售则同比持平。承包商之所以倾向于选择二手设备而非新设备,很可能是因为二手设备在成本上更具优势。然而,同期Finning公司的服务性收入下降了7%,这主要是由于客户活动水平的降低以及机器使用小时数的减少。如果建筑活动减少,承包商自然不会增加新设备的采购,特别是当现有的设备还没有得到充分利用时。

Ashtead Group(艾希特集团)是一家大型设备租赁公司,在英国的纯租赁收入增长了9%,其中7%是有机增长(剔除并购、汇率等影响)。这一显著的增长得益于租赁费率的提升和销量的增加,这不仅推动了公司业绩的增长,也帮助其在市场上赢得了更多的份额。在经济不景气时期,企业更偏好通过租赁或租借的方式获得建筑设备,而不是直接购买。此外,如果他们确实需要添置设备,选择成本较低的二手机械而非全新设备,也是一种更为经济实惠的策略。

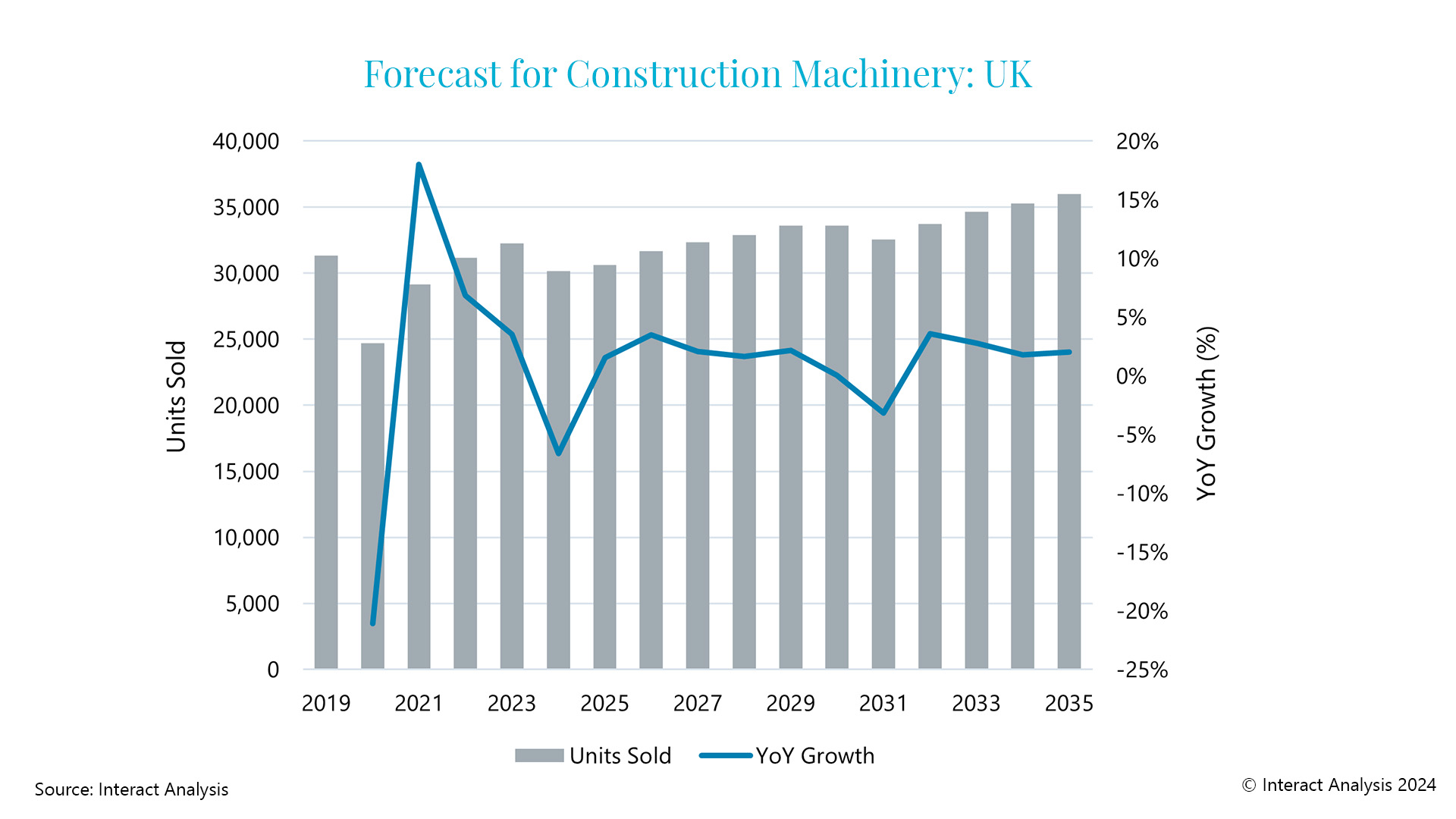

2024年对于英国建筑业而言无疑是充满挑战的一年,这种整体低迷的态势将不可避免地拖累工程机械的销量。Interact Analysis最新发布的《非道路设备》报告预计2024年英国工程机械销量较2023年下降6.6%,约为30,100台(详见下图)。这一预测涵盖了推土机、挖掘机、装载机等各类工程机械。

展望未来,我们预计2024年之后,英国工程机械销量将有所好转,2025年销量将达到30,600台,同比增长1.6%。然而,我们预计英国工程机械市场至少要到2027年才能恢复至2023年水平;值得注意的是,2023年销量较高,部分原因是由于疫情后市场出现的强劲反弹。

政治因素也影响着我们对英国建筑业的预测。当前的民意调查显示,工党或将在今年的7月4日举行的下一届选举中胜出。工党在其竞选宣言中承诺将大力推动住宅建设,这在未来可能会刺激英国建筑设备的销售增长。然而,这些计划从提出到落实可能需要一段时间,甚至可能长达数年。

此外,还有另一个潜在的领域或将推动其建筑业的发展,那就是英国支持建设半导体制造设施,以期在这一产业领域实现更大程度的自给自足(类似于美国目前的做法)。不过,这一举措将需要巨额的投资和材料供应,因此实现起来存在一定难度。

S预计2024年全球工程机械销售将放缓;对未来小幅增长持乐观态度。

横向条形图展示的是增长贡献而非增长率,针对的是贡献最大的行业。例如,“电力基础设施”对建筑产出同比增长的贡献为1.91%,但其产出实际上增长了30%(从2023年第一季度的21.4亿英镑增长到2024年第一季度的27.8亿英镑)。增长贡献代表了对总增长的整体影响,因此,尽管某个特定属性可能有显著增长,但根据其相对于总产出的规模,它对总增长的影响可能相对较小