工业自动化

2024-10-10

美元降息对美国制造业的影响

Blake Griffin

Blake是自动化系统、工业数字化和非道路移动机械电动化方面的专家。自2017年加入 Interact Analysis 以来,他撰写了有关低压交流电机驱动器、预测性维护和移动液压市场的深入报告。

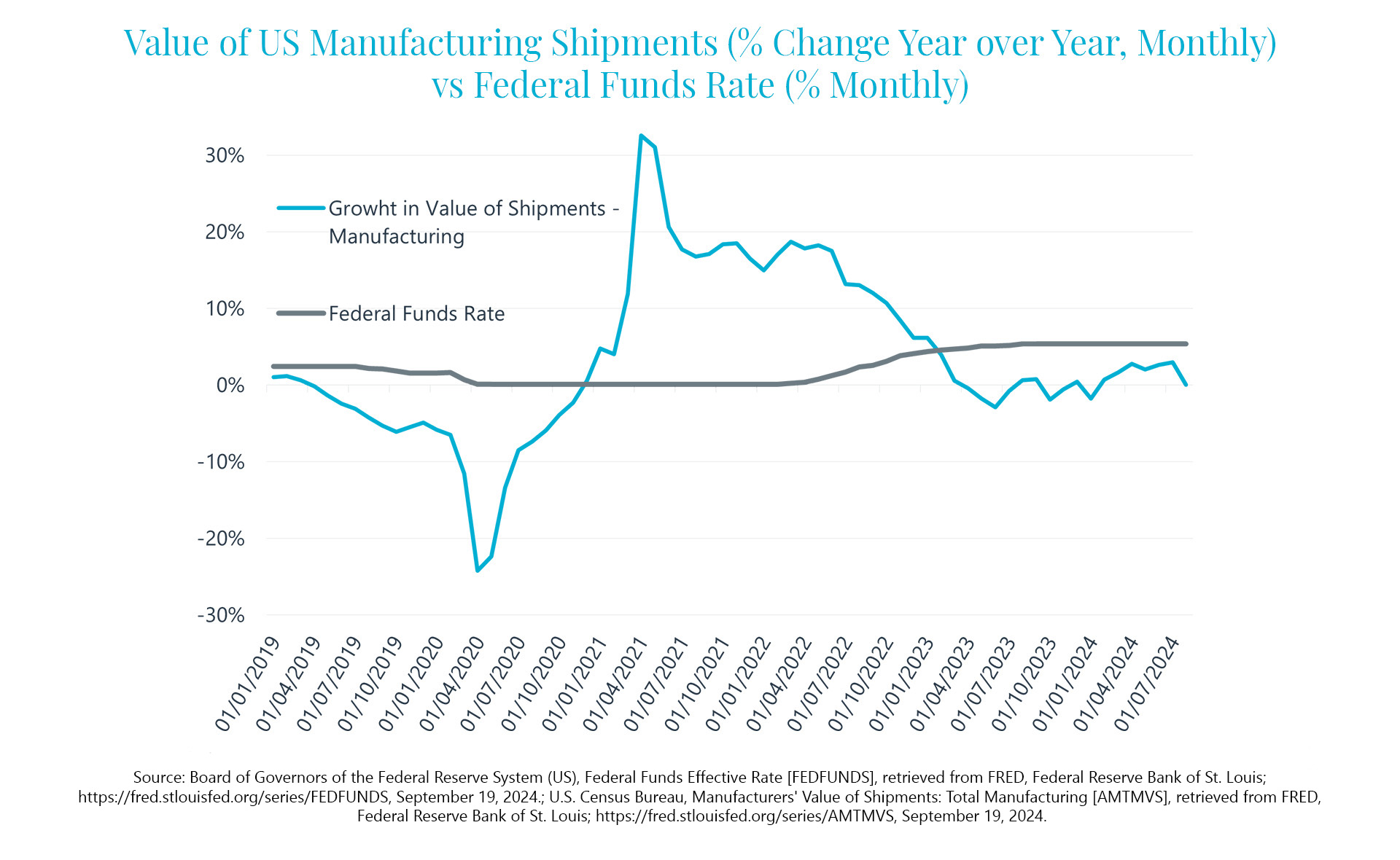

美国的制造业经济明显放缓。自2023年中期起,制造业的月度产出同比出现了下滑,呈现出负增长的趋势。这一趋势在我们与工业自动化设备供应商的对话中得到了进一步的证实。这些厂商普遍反映,在这段时期内,他们的新订单量急剧减少,收入主要依赖于之前累积的未完成订单。从2023年到2024年,库存订单逐渐被消化,导致制造商和供应商的实际收入开始出现下滑。

尽管2024年美国制造业并未出现大幅下滑,但整体增长缓慢,接近零增长状态。截至 7 月,总出货值的月平均同比增长率仅为 1.5%。这种放缓的原因是多方面的,但其中不可忽视的因素之一是借贷成本的居高不下。

美国制造业在2023年中旬出现下滑,此后保持较为低迷状态。

简要回顾美联储政策及其当前的利率态度

美联储负责设定美国银行的基准借款利率。该利率被称为联邦基金利率,是美国经济中所有其他利率的基础。从历史上看,美联储一直利用联邦基金利率来刺激或限制消费需求。逻辑很简单:提高融资成本,人们的购买意愿减少;反之,降低借贷成本,人们的购买意愿增加。

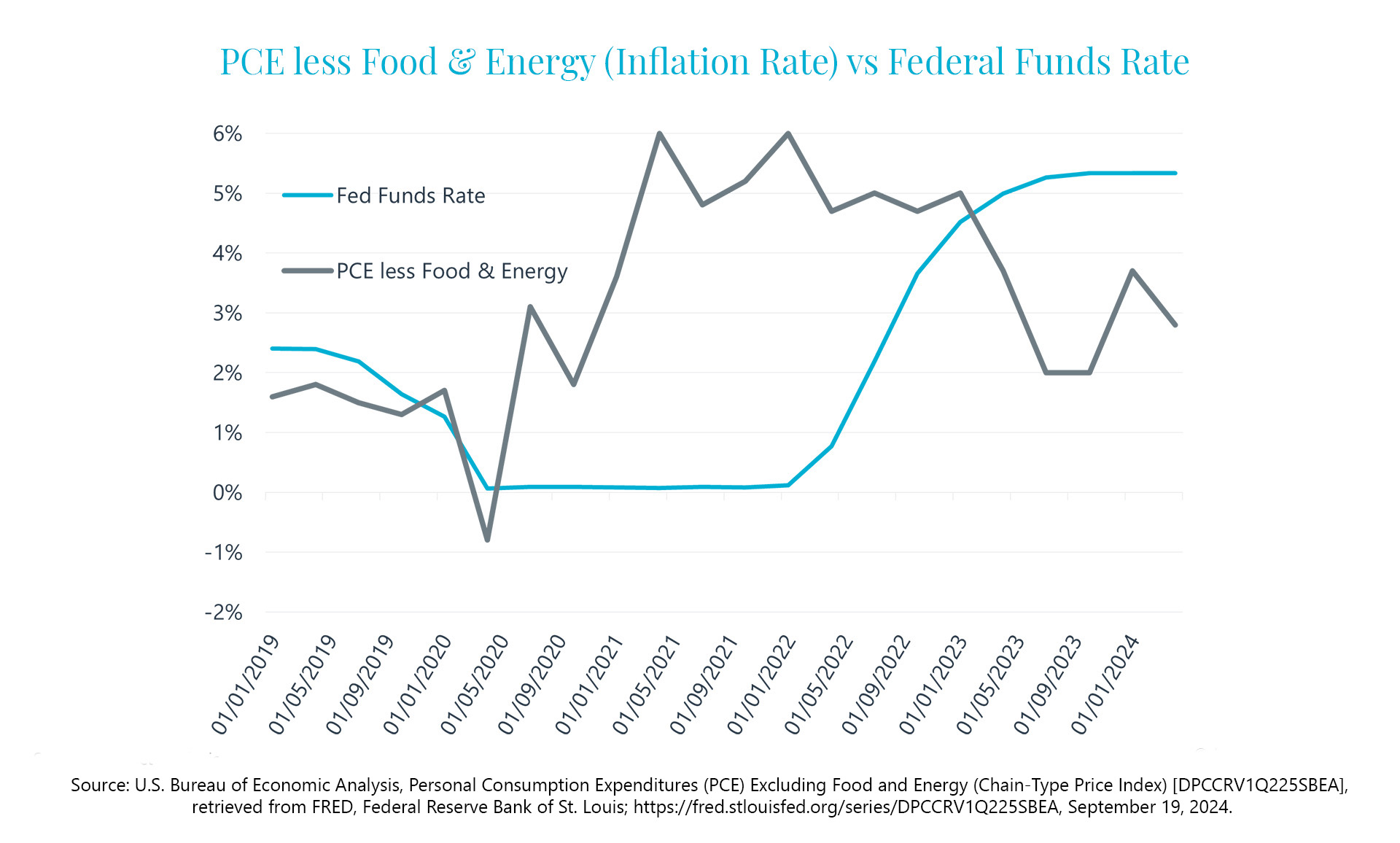

在2021至2022年间,美国经济在新冠疫情后逐步复苏,商品需求激增,政府支出上升。这一时期,借贷环境相对宽松,但却导致了美国国内严重的通货膨胀问题。

2021-2022 年需求激增导致通胀大幅上升,促使利率上调

如上图灰线所示,2021/2022 年期间,随着需求的上升,通胀率也同步飙升。为了应对这一情况,美联储主席杰罗姆·鲍威尔宣布美联储加息,旨在将通胀率稳步在2%的目标水平。然而,直至2023年初,通胀率依然居高不下。从那时起,我们开始观察到通胀缓和的趋势,但仍尚未完全达到美联储设定的2%的目标。

为了持续抑制通胀,自2023年中以来,美国联邦储备委员会将利率维持在大约5.3%的水平。然而,进入2024年夏季,美国经济开始面临压力,尤其是劳动力市场领域。尽管通胀率有所下降,但消费者信心却因对就业和经济前景的担忧而出现下滑。

依据美联储的双重使命,即维护价格稳定,同时最大限度地增加就业,美联储密切关注当前的经济指标。由于当前失业率显示出不利趋势,而通胀率已接近2%的目标,美联储决定调整其货币政策立场,以更好地适应经济的新变化。在2024年9月的会议上,美联储宣布降低联邦基金利率目标区间50个基点,超出部分经济学家原本预计的25个基点降息幅度。此次降息不仅标志着美联储政策的转变,也暗示了今年年内可能会进一步降息。

降息背景下美国制造业的现状和未来

下文中我们将探讨美联储政策立场变动对美国制造业的具体影响,围绕三个核心议题展开:

- 对美国制造工厂的投资

- 对资本设备的投资

- 2024 年的库存、新订单和去库存情况

主题一:投资建设美国制造工厂

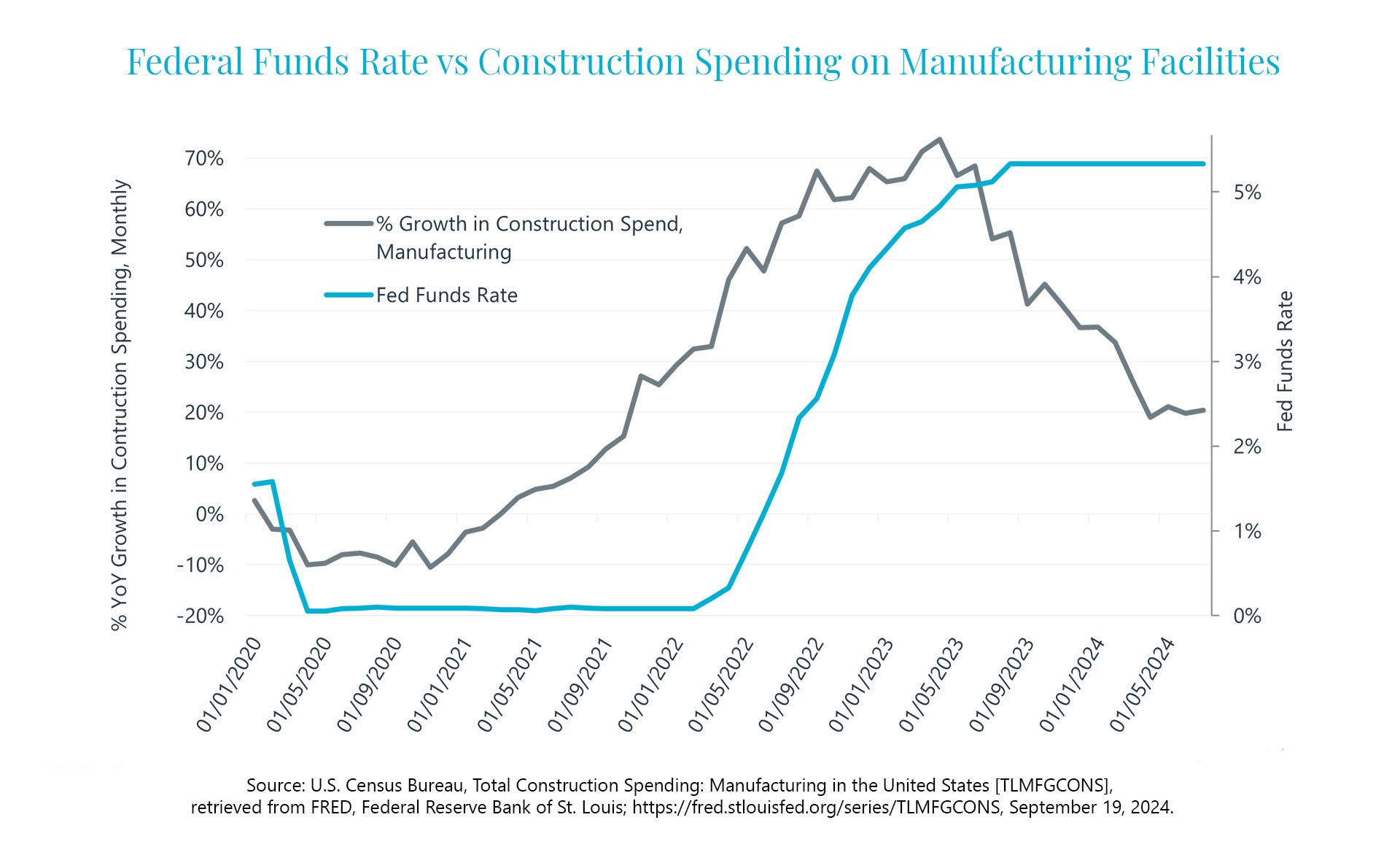

新冠疫情爆发后,美国制造业对新设厂的投资激增,即是我们通常讨论的“美国制造业回流”潮。疫情暴露了全球供应链的脆弱性,并为制造商回美建设生产基地提供了动机。再加上中美地缘政治紧张局势加剧,进一步推动了回流趋势。

回流趋势和政府激励措施推动了制造业建设支出的增加

在新冠疫情之后,接近0%的利率迅速激发了一系列新的绿地新建厂房活动。如图中灰线所示,制造业新建厂房投资月同比增长率在2023年1月达到顶峰,接近70%。从具体数值来看,2023年美国制造设施建设的年度支出高达1930亿美元,而在2015年美国制造设施建设支出的峰值为830亿美元。

美联储通过2022年和2023年的加息实现了总需求放缓的预期结果。如上图所示,随着利率(蓝线)攀升至5.3%,新制造设施的建设支出(灰线)也随之放缓,并在2024年第一季度达到停滞状态。我们分析发现,由于借贷成本的上升以及市场对利率下降的预期,许多新建设项目被搁置。当前,美联储已将联邦基金利率下调了0.5%,并暗示未来可能会有更多降息动作。基于此,我们预计之前被搁置的项目将有望重新启动。

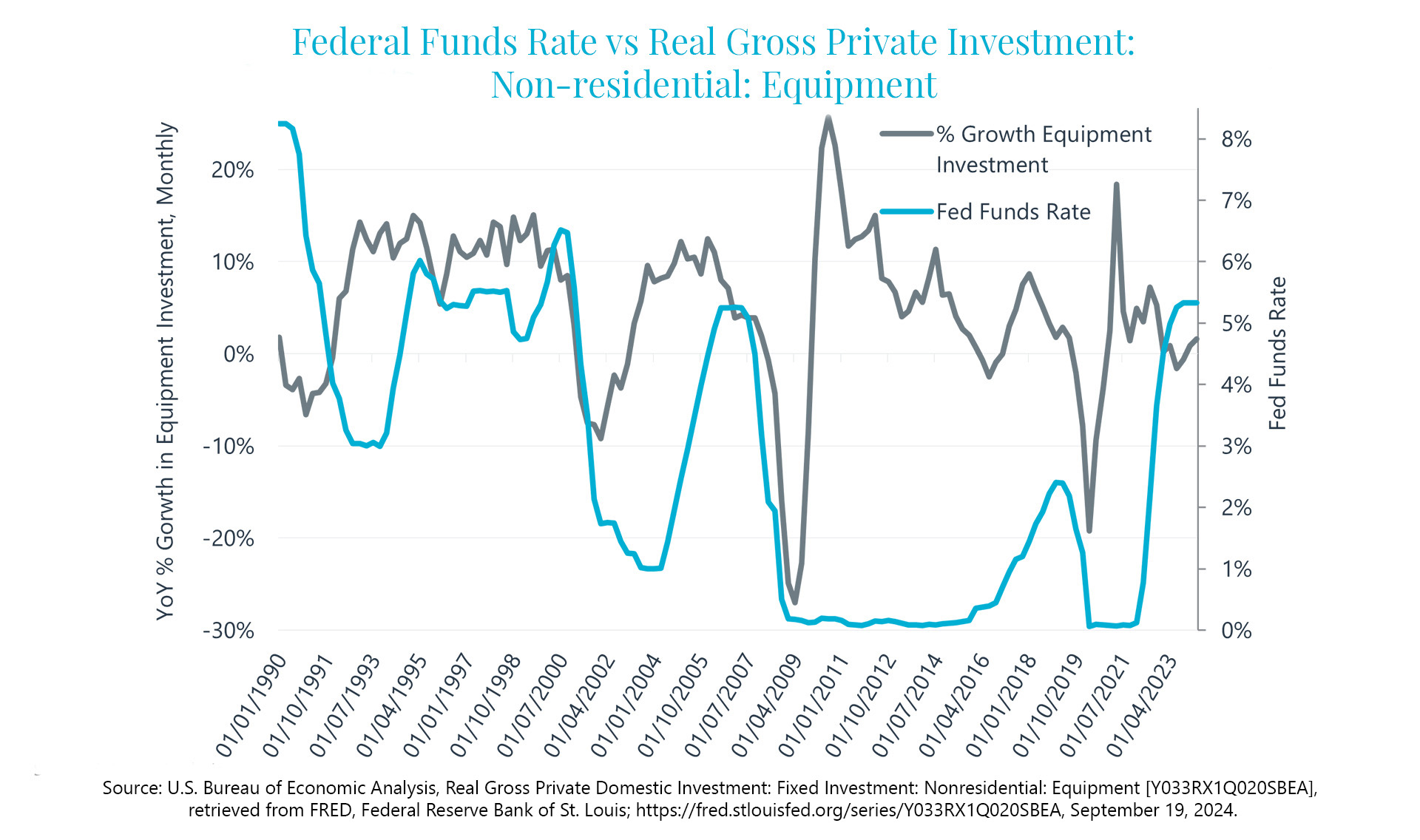

主题二:资本设备投资

疫情后,美国资本设备投资激增。下图中的灰色线条所展示的不仅仅是制造业设备的投资,还包括了对资本设备投资的趋势。可以看到,自从加息周期启动以来,设备投资的增长速度已经大幅减缓,并在2023年进入了收缩状态。

利率的上升对资本设备投资产生了抑制作用。

虽然资本设备投资目前增长乏力,但并未出现的大幅收缩,这表明市场仍有强烈的扩张意愿。然而,2024 年全年降息的预期促使许多投资者采取了观望态度,这在一定程度上导致了投资的停滞。随着0.5%的降息以及制造业建筑活动的稳步增长,我们有理由相信,资本设备投资在2024年末至2025年有望迎来增长。

主题三:2024 年的库存、新订单和去库存

2024年,上游供应商面临的一个主要增长障碍是许多设备制造商的去库存。疫情后的2021/2022年,市场对新设备的需求激增,这可以从下图橙色线所示的耐用品订单的快速增长中看出。尽管当时制造业已经在逐步恢复,但需求的快速增长仍导致了一些关键零部件供应短缺。

许多设备制造商因担心无法按时完成订单,而积累了过量的零部件库存。这导致许多零部件制造商在 2021/2022 年的销售额创下了历史新高。然而,随着设备制造商需求的减退和积压订单的减少,他们开始意识到库存过剩的问题。这导致了一波“去库存”的行动,设备制造商们努力降低库存中零部件的数量。

在疫情后,由于供应短缺,耐用商品库存大幅上升。

在2024年,这一情况对上游零部件供应商的业务造成了一定的冲击,如上图所示。尽管新订单(橙线)增长陷入停滞,库存(灰线)却持续上升。这表明,尽管缺乏新的机器订单,但设备制造商仍在持续生产,目的是为了降低库存中积压的零部件数量。

订单增长放缓的部分原因可以归咎于2024年较高的利率,以及由此引发的普遍观望态度。随着利率开始下调,我们预期设备订单将逐步恢复增长,这将有助于加速零部件库存的消化。预计这一变化将带动上游供应商在2024年底及2025年的订单需求实现回升。

写在最后

2024年对于众多美国工业领域的客户而言的确是充满挑战的一年。最近,我们收到了大量询问关于市场复苏时间点的问题,许多人认为我们正逐步走出当前的低迷期,经济的增长动力正在逐步恢复。随着利率的下调,资本支出决策者所面临的不确定性得到了显著缓解。

另外,随着美国选举周期仅剩几周的时间,这种在2024年一直抑制增长的“观望情绪”即将结束。基于这些因素,我们预测增长将在2024年最后一个季度重新显现,并且对2025年的经济发展持更加乐观的态度。

Interact Analysis推出的全球制造业产值追踪指标(Manufacturing Output Tracker, MIO)统计了全球45个重点国家的制造业,及其102个细分行业,自2007年以来16年的产值规模数据,并包含未来5年预测,提供强大的数据库及解读报告,为分析全球制造业细分行业规模与增长趋势提供了工具。

若您想了解更多,请联系Blake Griffin 或者直接联系我们中国团队