中国商用车出口 行业追踪

中国商用车出口 – 2023Q1

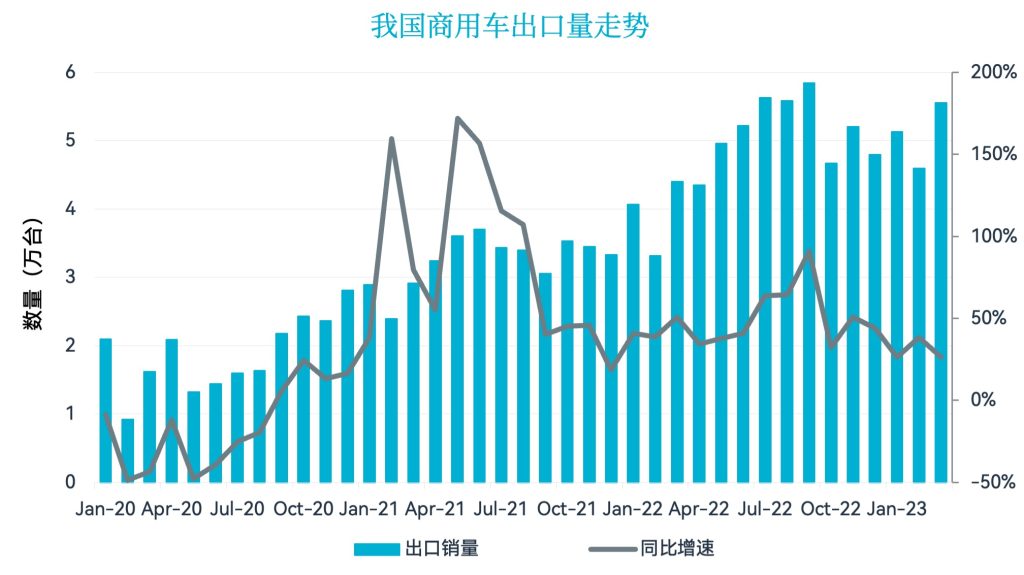

高景气度持续,货车引领商用车出口

自2020年9月起,我国商用车出口恢复增长态势,截至今年三月实现31个月连涨(同比)。今年1季度,我国商用车出口量累计达15.3万辆,同比增加30%;中重型货车出口的激增进一步推动出口额大幅增长。同期商用车出口额较去年同期上升81%,接近272.6亿元。出口在我国整体商用车企销量的占比持续攀升,2022年首次突破10%,今年1季度占比进一步提升至16%。

货车一直是我国商用车出口的主力车型,并且增速高于客车,在商用车出口量中占比不断提升,从2019年的77%的提升到2022年的92%。这背后受多重因素推动:相较于客车,货车是全球商用车市场的主力类型,Interact Analysis相关商用车报告显示,货车在全球商用车销量占比超95%;此外,疫情期间交通出行、旅游等客运受阻一定程度上减少了客车需求;一带一路等工程项目也带动了重型车辆的出口。2023年一季度,我国货车出口量较去年同期增加32%,突破14.1万辆,在我国商用车整体出口量中占比高达93%;货车出口额累计达242.5亿元,同比上升91%,主要得益于单价更高的重型货车及牵引车出口大增。客车累计出口1.1万辆,同比增加10%,出口额同比增长24%,达30.1亿元。

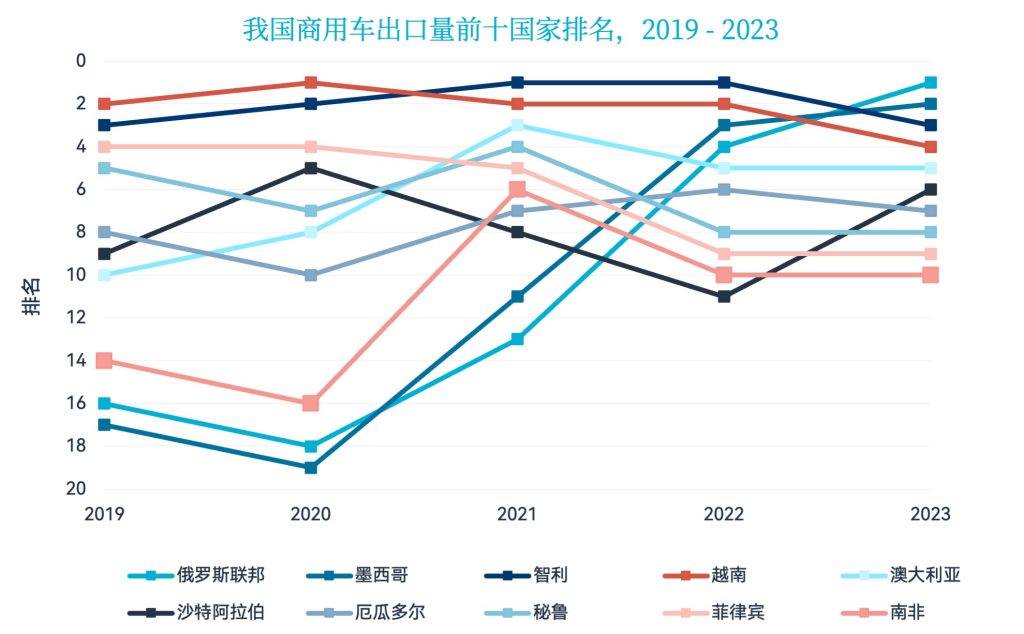

市场轮动,俄罗斯成我国商用车出口最大国家

我国商用车出口全球近两百个国家与地区,相对集中在拉美、亚太、非洲市场。出口前十的目的国家金额与销量份额占比皆保持在一半以上,且近两年份额进一步提高,2022年达到约59%。与此同时,我们注意到我国商用车出口的重点目的国排名并不稳定,此消彼长,轮动明显,因此,出口地区的广泛分布,很大程度上支撑了我国商用车出口的持续增长。如下图所示,我国商用车出口的前十名目的国在疫情前后有明显变动,2019-2022年期间,除智利、越南相对稳定在出口量前三(越南在今年一季度排名跌至第四),其他重点目的国排名均有不同程度的波动。值得注意的是,俄罗斯、墨西哥在2022年一跃从十名开外进入前五目的国,今年开局更是一举成为我国商用车对外出口量最大的两个国家。

2023年一季度,排名前十的商用车出口目的国在整体出口量中占比达59%,出口金额合计占比约62%。俄罗斯联邦以近2.9万辆、87亿元的强劲表现位居我国出口量与金额目的国榜首,占比分别高达18.9%、31.7%。如下图所示,2022年以前,我国向俄罗斯市场出口规模平平,2019-2020年出口量不足5,000辆;2021年得益于供应链优势,出口量增加到8,000多台。2022年,随着俄乌战争爆发,奔驰、斯堪尼亚、沃尔沃等一众欧美车企宣布退出俄罗斯市场,因此产生的市场供应缺口为我国商用车企业提供了发展契机。去年5月,我国出口到俄罗斯的商用车销量首次突破2,000辆,自此保持环比高速增长,12月出口销量突破7,000辆。今年一季度,随着俄罗斯市场需求修复,我国出口销量持续走高,3月出口量一举突破1.3万辆,同比、环比增速分别高达6.5倍、1.6倍。

俄罗斯商用车市场以货车为主,特别是中重型货车占比超过40%。受当地市场需求影响,货车在我国出口到俄罗斯的商用车中占据绝对主力地位,2022年占比高达95%,今年一季度占比更是攀升到97%,其中,重型货车(含牵引车)占比达73%。

中资商用车品牌在俄份额持续攀升

长期以来,俄罗斯中重型货车市场主要被欧美及本土企业所占据,俄本土品牌则主导轻型货车及客车市场。俄乌战争这一黑天鹅事件对欧美及本土企业造成重大负面影响,中资车企在俄商用车市场(特别是中重型货车)份额大幅走高。俄罗斯汽车协会统计数据显示,2022年俄罗斯中重型货车销量下滑15.5%到8.5万辆左右,外资与自主品牌销量分别下滑13.3%与17.6%;而中资企业在当地市场销量逆势大增2.2倍,市场份额从2021年的8%猛增至31%。其中,陕汽、重汽、一汽解放成为俄罗斯市场销量前五的中重型车企业。

在地缘危机尚未缓和的情况下,2023年我国商用车出口俄罗斯的势头有望保持。我国商用车企也在持续发力拓展当地市场,有望为中资品牌在俄商用车市场的长足发展奠定坚实的基础。

了解中国商用车市场的更多,欢迎联系Shirly Zhu或Yvonne Zhang